创正电气拟北交所IPO,业绩持续增长引发关注。近期,创正电气股份有限公司公开了招股说明书,计划在北交所上市,并拟公开发行不超过2890万股股票。

创正电气作为一家以防爆解决方案为核心的企业,专注于厂用防爆电器及三防产品的研发、生产和销售。据披露,公司在2021年至2023年期间,营业收入分别达到了11333.25万元、11753.16万元和13696.68万元,净利润也分别为3481.54万元、3413.85万元和4306.4万元,显示出其业绩的稳步增长态势。

从产品结构来看,创正电气的主要产品包括防爆电器、防爆元件、防爆灯具以及三防产品。其中,除了三防产品的创收有所下滑外,其他产品均呈现出持续增长的趋势,特别是防爆电器、防爆元件和防爆灯具的创收增长,为公司的整体业绩增长提供了有力支撑。

尤为值得注意的是,创正电气的毛利率水平极高,报告期内分别为69.65%、72.03%和75.48%,远超同行均值21个百分点以上。这一高毛利率不仅持续上升,而且与同行相比,创正电气的盈利能力显得尤为突出。

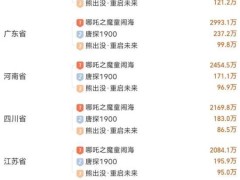

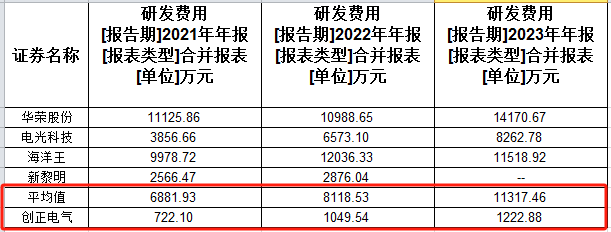

然而,令人感到不解的是,尽管创正电气的毛利率远高于同行,但其研发费用却相对较低。根据披露,创正电气的研发费用在报告期内始终低于同行均值,甚至低于任何一家同行的研发费用投入。这一现象引发了市场的广泛关注和质疑。

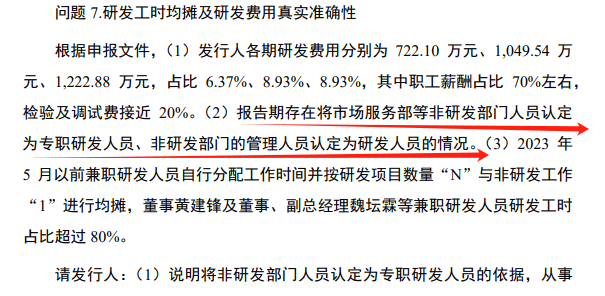

北交所在对创正电气的问询函中指出,创正电气存在将市场服务部等非研发部门人员认定为专职研发人员的情况,以及将非研发部门的管理人员认定为研发人员的情况。这一认定引发了关于研发人员定义的争议。特别是市场服务部经理、质检部经理和车间主任等人员,其研发工时占比均超过了70%,这一数据让人不禁对创正电气产品的研发门槛和研发投入产生疑问。

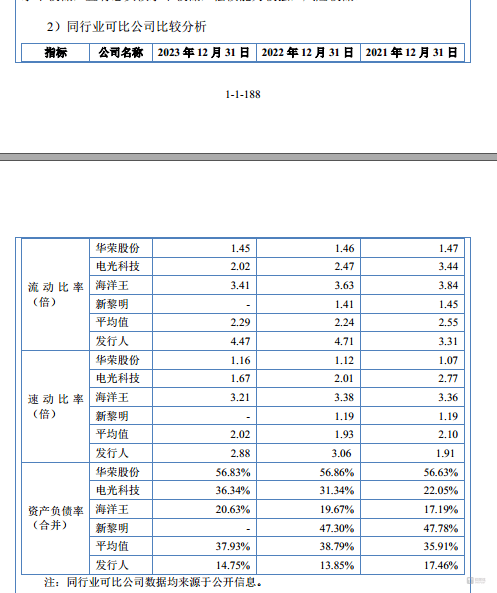

创正电气的财务状况也引发了市场的关注。根据披露,创正电气的货币资金余额充裕,且不存在任何借款,债务状况良好。流动比率和速动比率均远高于同行均值,资产负债率也低于同行均值。同时,公司的经营性现金流也表现出色,每年净流入至少3500万元。

然而,在IPO前夕,创正电气却进行了大额现金分红,分红金额达到了4030.62万元,占近三年净利润的35.98%。这一分红行为引发了市场对其IPO募资用途的质疑。特别是创正电气在招股说明书中表示,拟募集15800万元用于移动防爆设备生产线建设项目、智能立体化仓库建设项目和补充流动资金项目,其中2600万元用于补充流动资金项目的合理性备受争议。

针对这些问题,北交所要求创正电气说明将非研发部门人员认定为专职研发人员的依据,以及将非研发部门的管理人员认定为研发人员的合理性。同时,还要求创正电气结合报告期内公司分红及其流向使用情况,说明本次募投补充流动资金的必要性。