文 | vb动脉网

今年,华润系杀疯了!

● 2月,华润双鹤以31.15亿元收购华润紫竹100%股权;

● 6月,华润三九控股子公司昆药集团宣布以17.91亿元收购圣火药业51%股权;

● 7月,华润博雅生物以18.2亿元收购绿十字香港100%股权,从而间接收购绿十字(中国)生物制品有限公司;

● 8月,华润三九以超62亿元收购天士力28%的股份,并成为天士力的控股股东;

● 10月,华润旗下江中药业以8612.38万元收购江中饮片51%股权。

今年以来,华润系已花费超130亿元用于并购。

在这个一二级市场放缓的时期,华润系为何大手笔并购?其今年以来的战略举措,释放了怎样的信号?

中国版并购之王,解决并购“后遗症”

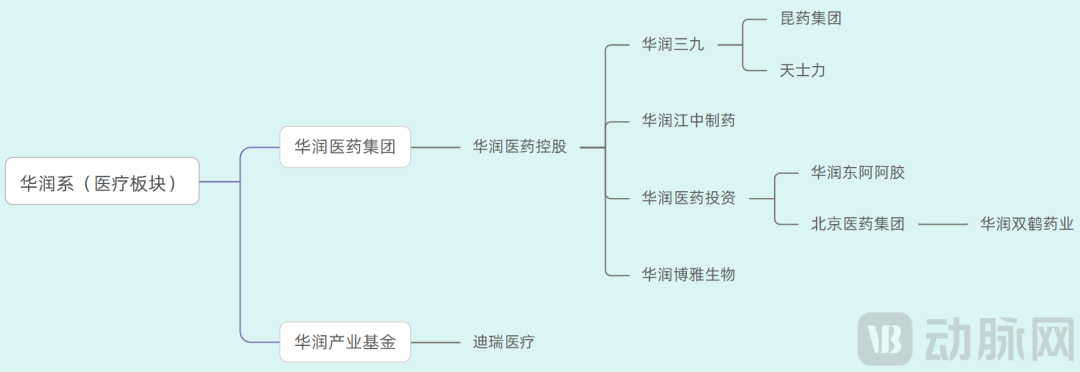

华润系作为年入超2000亿元的医药界巨无霸,旗下拥有10家上市公司及超730家非上市企业。其上市企业包括华润三九、江中药业、东阿阿胶、昆药集团、华润双鹤、博雅生物、华润医药、华润医疗、迪瑞医疗、天士力等。

华润系医疗板块架构,动脉网制图

与海外巨头类似,华润医药集团也是通过并购加速企业发展,并快速成长为国内医药巨头。从华源集团到三九集团,从澳诺制药到昆明圣火,从双鹤药业、紫竹药业到万东医疗……华润医药集团通过收购逐步打造出这个涉及中药、创新药、血液制品、疫苗、高端医疗器械等领域,业务贯穿完整产业链的医药产业航母级平台。

与此同时,华润医药集团的批量收购也引发了同业竞争问题。即被收购公司的业务与其他子公司的业务存在竞争关系,两者摩擦竞争,易造成资源浪费,且不能发挥出集团作战的优势。

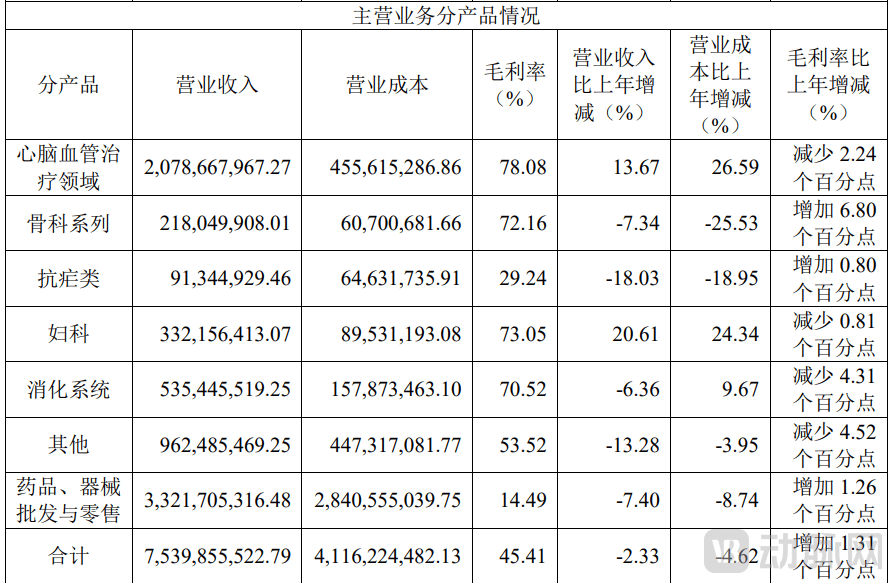

2024年11月,昆药集团完成对圣火药业的并购。以此并购案为例,昆药集团于2023年1月并入华润三九。此前,其业务涵盖药物研发、生产、销售及商业批发,涉及心脑血管、骨科、抗疟、妇科、消化等多个领域。

昆药集团2023年年报

当时,昆药集团的医药流通业务与华润三九原有业务存在竞争,且其亿元级爆品血塞通软胶囊也与华润三九旗下的圣火药业存在竞争。

针对同业竞争问题,华润通过剥离、并购、整合的方式予以解决。华润三九控股昆药集团后,逐步剥离了后者的医药流通业务,并减少了复大医药、天安药业等非核心业务的股权,使其聚焦健康老龄化赛道,专注“银发健康产业引领者、精品国药领先者、老龄健康-慢病管理领导者”战略目标,加速发展三七产业链。

对于血塞通产品的同业竞争问题,在华润三九的支持下,昆药集团以收购圣火药业的方式解决。据了解,血塞通是一种用于中风偏瘫、脑络瘀阻、心脉瘀阻等心脑血管疾病的中成药,主要成分是从三七中提取的有效部位三七总皂苷,产品以冻干注射剂为主,其次为软胶囊和胶囊剂型。

在全国市场,仅有昆药集团和圣火药业生产血塞通软胶囊。昆药集团的血塞通系列产品是其心脑血管领域营收大增的主要驱动因素;圣火药业的“理洫王”牌血塞通软胶囊是国家重点新产品。

昆药集团完成对圣火药业的并购整合后,将在血塞通软胶囊产品上实现1+1>2的效果。一方面,两者合并后,将统一血塞通市场,减少竞争,并作为唯一供货方,掌控定价权。另一方面,整合后的团队、销售网络、供应链、品牌将更具竞争力和战斗力,且可借助原有经验加速开拓市场。

站在华润三九的视角,本次并购重组是对三七产业的整合。目前,昆药集团拥有从三七GAP 种植、饮片加工到三七总皂苷提取、制剂生产、专业营销推广的完整产业链。

根据战略规划,昆药集团推出“777”品牌,计划构建“三七就是777”的品牌认知,并强化消费者对于血塞通软胶囊有效成分三七总皂苷的认知。昆药集团还将丰富三七产品管线、拓宽三七产品集群,满足患者的专业化多层次需求。

华润三九整合中药市场,关注CHC健康消费品标的

除了解决同业竞争问题,华润系还通过并购加速整合中药业务。

2024年8月,华润三九以62.12亿元收购天士力28%的股份,成为其控股股东。天士力是A股中药板块的龙头企业,其按照国际化创新标准和现代医学标准,以复方丹参滴丸带动了养血清脑颗粒(丸)、芪参益气滴丸、注射用益气复脉等系列品牌产品,构建了以心脑血管用药为主的现代中药大药体系。

在中药市场,天士力推进精益生产和智能制造,将数字化技术贯穿用于药品全生命周期,形成了以现代中药为核心的智能制造体系,极具生产优势;同时,天士力还优化原材料种植、加工、提取、制剂、流通等各个产业环节,按照国际标准管理,将标准控制由制剂向提取和药材种植环节延伸,解决目前产业链各环节的标准控制一致性问题……

收购天士力,将有助于资源整合,取长补短。例如,天士力在中药的智能制造方面具有优势,而华润三九也通过智能化改造观澜基地等项目在自动化、信息化、数字化等方面有了一定积累。两者结合,或将在中药的智能制造上擦出更多火花。

另外,华润三九是中药产业链龙头,在中药材、中药配方颗粒、精品国药、三七产业链等领域均有布局。天士力则拥有多款亿元级中药产品以及101款在研产品。研发管线中,其中2款中药经典名处于申报生产阶段,19款创新中药产品处于临床II、III期研究阶段。收购天士力之后,华润三九将丰富中药产品线,并加强研发实力。

不止如此,两者的销售渠道还可形成互补。天士力在院内销售方面具有优势,华润三九则相对偏重OTC(非处方药)渠道。两者结合,将打造出覆盖院内+院外的强力销售网络。借助这个销售网络及华润三九在市场营销、医院配送招标方面的优势,华润三九与天士力的产品将覆盖更多市场,并可推动新品更快实现商业化。

华润三九与天士力资源整合之后,将实现中药产业链的补齐、强化、延展,在中药材种植、创新研发、智能制造、渠道营销等环节相互赋能,增强全产业链核心竞争力。

华润三九收购天士力也存在同业竞争情况:天士力的医药零售连锁业务与中国华润下属华润医药的零售连锁业务存在同业竞争,天士力生产的右佐匹克隆片与华润三九生产的佐匹克隆片存在同业竞争。对此,华润方面承诺交易完成后五年内,按照法定程序解决现存的同业竞争问题。

事实上,华润三九对于中药产业的整合早有预谋。2023年12月,其启动了现代中药创新融合——聚链行动。据了解,华润集团把中药产业发展作为央企承接国家战略的重要使命,华润三九则以国家《“十四五”中医药发展规划》为纲要,立足产业全局,制定并实施华润集团“中药产业链高质量发展计划”。

本次收购天士力,也可以看作是华润三九发展中药产业链的战略落地。根据华润三九公开的的调研内容,其将继续关注行业投资和整合机会,一方面做好昆药集团融合工作,发挥协同价值,推进天士力项目的进展;另一方面,采用多元化方式,通过投资并购支持公司整体创新转型,加大创新药领域投资的探索力度,在CHC(自我诊疗)健康消费品核心业务方向上继续关注有机会、有潜力的品牌资产。

华润三九以外,华润旗下还有其他企业也在整合中药产业。例如,2024年10月,江中药业拟以8612.38万元向华润江中购买其持有的江中饮片51%股权。江中药业是一家百亿市值的医药制造企业,产品可分为非处方药、处方药、大健康产品及其他,覆盖脾胃、肠道、咽喉、补益、康复营养、高端滋补、心脑血管、妇科、泌尿系统等多个领域,于2019年并入华润集团,成为其直管业务单元。

此前,江中药业曾打造出“江中”“初元”两个中国驰名商标和“杨济生”“桑海”两个江西省著名商标。尤其“江中”品牌价值超300亿元,代表性产品江中牌健胃消食片已连续20年获“中国非处方药产品榜”中成药·消化类第一名,且累计销量已突破50亿盒。

江中饮片同样是华润江中的子公司,后者持有江中饮片51%股份。江中饮片主要从事中药饮片生产、养生保健美容中药生产和中药材种植,其经营中药饮片品种600多个,年生产能力达3000余吨。

江中药业收购江中饮片,旨在布局中医药上游资源,完善中药产业链建设,减少关联交易。

有趣的是,近几年,国资在加速涌入中药企业。如黑龙江省国资委于2024年11月成为ST九芝(原“九芝堂”)的实控人,山西省国资委于2021年成为广誉远的实控人,浙江省中医药健康产业集团于2020年成为康恩贝的控股股东……

行业普遍认为:在政策驱动、国资入场的支持下,中药行业将迎来新一轮发展周期。

华润双鹤整合化药板块,公布三大并购方向

在华润系,华润三九被认为是负责中药板块的并购平台,华润双鹤则负责化药板块的并购。

华润双鹤是华润医药的附属公司,旗下有普仿药、输液、差异化药和创新药四大业务平台,覆盖新药研发、制剂生产、药品销售、原料药生产及制药装备方面。

今年,华润系的主要任务好似都是内部资源整合,中药如此,化药也如此。2024年2月,华润双鹤宣布以31.15亿元收购华润紫竹100%股权,交易已于4月完成。

并购前,华润紫竹也是华润医药旗下企业,由华润旗下北药集团持有100%股权。并购之后华润紫竹将全部并入华润双鹤。

华润紫竹主要从事药物的研发、生产、销售,涉及女性健康、口腔、眼科、糖尿病、原料药等领域。其中,华润紫竹的核心产品毓婷自1998年成功上市后,在全国避孕药市场占有率常年保持第一。

收购华润紫竹,将丰富华润双鹤在女性健康、眼科、口腔等领域的药物产品组合,加强华润双鹤在专科领域的市场地位。同时,华润紫竹的营销资源、成本优势也将与华润双鹤实现协同,进一步提升器竞争力。

华润医药表示:本次并购主要是进行内部重组,优化资源配置,整合化工药品业务,提升华润紫竹与华润双鹤之间的规模经济效益及协同效应,从而促进本公司的整体业绩。

华润双鹤在近期的一次调研活动中表示:公司将围绕战略领域加大并购力度。目前,华润双鹤主要选择三个方向进行并购:

其一是合成生物领域,主要并购以技术为主的合成生物学企业或传统发酵企业,通过技术赋能来扩大华润双鹤合成生物整体规模。截至目前,华润双鹤已并购神舟生物,未来将持续关注合成生物领域项目。

其二是细分赛道龙头企业,该类企业需是特色专科领域(眼科、儿科、精神/神经等专科)的头部企业,通过双方赋能,确保未来成长性更好。华润双鹤的专科业务承担着公司的战略要求,是其未来中长期发展的重要引擎,也是其选择并购标的的重要方向。而专科业务的产品需具备临床价值明确、短期内未受带量采购影响、差异化等特点。

其三是创新孵化类企业或产品,以商业化合作和产业化合作为基础进行战略性投资,如公司今年通过BD方式引进的产品速必一(糖尿病足溃疡治疗药物)。

可以看到,相较于以往的规模并购,华润双鹤正转向产品升级和创新能力并购。

趁着低价逆势收购,加速业务扩张

业务整合之外,华润系企业还趁着资本市场低谷期逆势收购企业,加速业务扩张。

华润博雅生物于2021年进入华润大家庭,并在华润集团的指导下,聚焦血液制品。此后,博雅生物开始不断剥离非血液制品业务,并制定了目标:在十四五期间,将浆站数量拓展至30个以上。

但是,截至2023年底,博雅生物的单采血浆站为16家,距离目标较远。

为加速扩充浆站数量,博雅生物于2024年7月以18.2亿元收购了绿十字香港(香港)100%股权,从而间接收购绿十字(中国)。收购完成之后,博雅生物将全资控股一家血液制品生产企业,新增一张生产牌照、4个在营单采血浆站以及2个省份区域的浆站布局。

相比于花钱建立血站,收购显然来的更快。溢价收购绿十字还有另一个原因:其拥有人源VIII因子的生产能力及重组VIII因子的销售权,补充了博雅生物的产品组合。