派格生物再次踏上IPO征途,但此次目标已从科创板转向港交所。这家专注于慢病及代谢疾病治疗的公司,早在2021年就曾尝试在科创板上市,然而,经历了两轮问询后,其IPO申请于2022年4月遗憾终止。时隔近三年,派格生物并未放弃上市的梦想,转而向港交所递交了新的IPO申请。

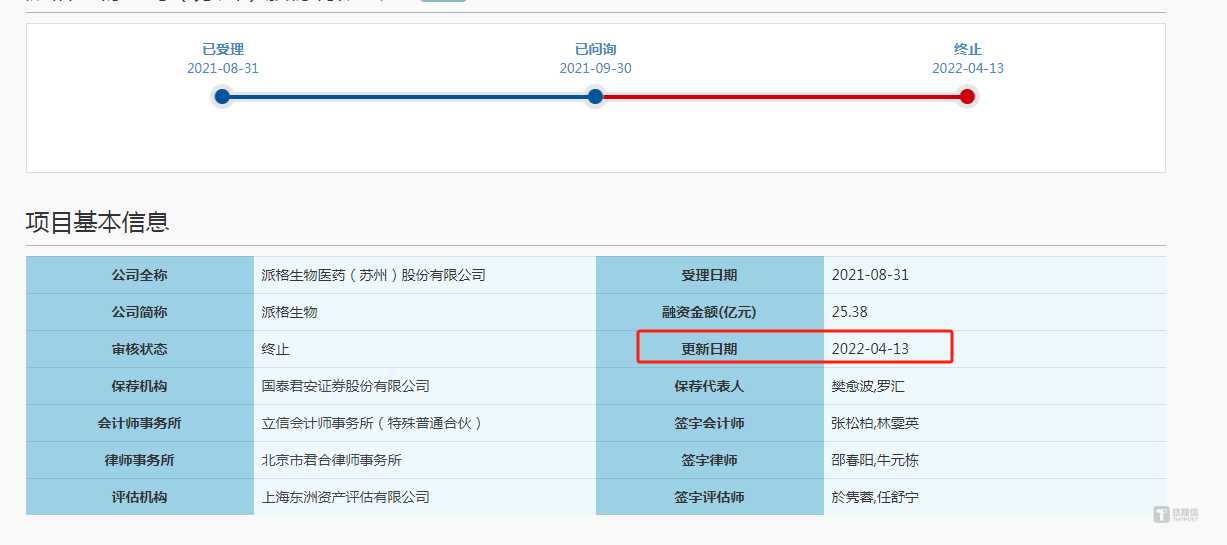

回顾派格生物在科创板的IPO历程,其当时提出的募资规模令人咋舌。根据公开资料,派格生物计划募集25.38亿元,以此计算,公司估值将达到101.52亿元。然而,这一雄心勃勃的计划最终未能如愿,科创板IPO以失败告终。此后,公司的估值也大幅缩水。2023年6月,派格生物完成了一轮融资,估值仅为40亿元,与科创板IPO时的百亿估值相去甚远。

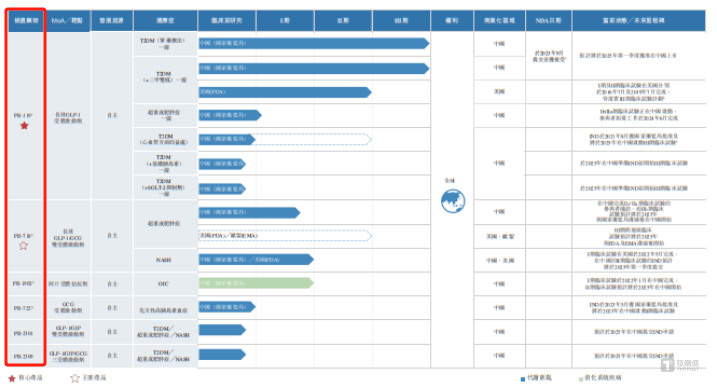

派格生物自2008年成立以来,已经历了长达16年的发展,期间完成了9轮融资,累计融资金额达到5030万美元和10.47亿元人民币。然而,尽管时间和资金投入巨大,派格生物至今尚未有任何产品商业化落地。公司目前拥有6款候选产品,涵盖2型糖尿病、肥胖症、非酒精性脂肪性肝炎等多个领域,但均处于研发阶段,尚未实现市场转化。

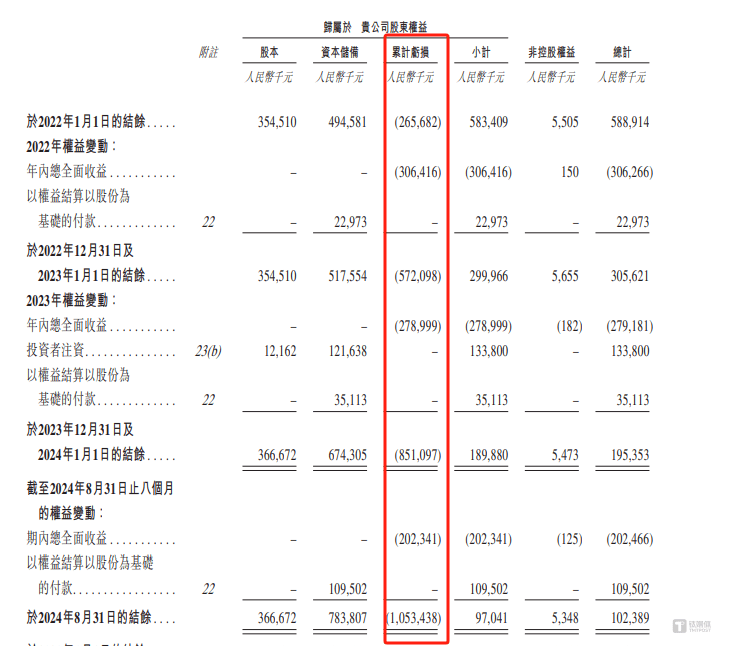

缺乏商业化产品的支撑,派格生物一直处于亏损状态。数据显示,2022年至2024年8月期间,公司累计亏损达到7.88亿元人民币。截至2024年8月末,派格生物的累计亏损金额更是高达10.53亿元,几乎耗尽了其历轮融资所得。更为严峻的是,公司的现金流也面临巨大压力。截至2024年8月末,派格生物的现金及现金等价物仅为2744.4万元,远低于其经营活动的现金净流出。

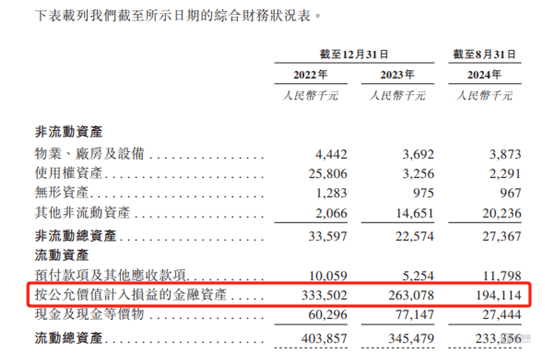

然而,在派格生物的资产结构中,一个有趣的现象引起了关注。尽管公司面临巨大的资金压力,但其按公允价值计入损益的金融资产却占据了资产总额的绝大部分。这些金融资产主要包括理财产品和银行可转让定期存单,显示出派格生物在生物医药业务之外,还有相当规模的投资理财活动。这不禁让人质疑,派格生物到底是一家生物医药公司,还是一家投资理财公司?

尽管面临诸多挑战,派格生物仍然表示,公司拥有充足的运营资金来支持未来12个月的现有业务。这一表态或许与其资产结构中的金融资产有关,但无论如何,派格生物能否成功在港交所上市,仍然是一个未知数。对于这家历经坎坷的生物医药公司来说,未来的道路依然充满挑战。